(Bloomberg) – Diskusia o tom, kedy Federálny rezervný systém začne obmedzovať svoje nákupy dlhopisov, vedie niektorých investorov k tomu, že aktíva rozvíjajúcich sa trhov sú menej náchylné na potenciálny rast výnosov USA.

William Blair Investment Management a Fidelity International zvyšujú objem dlhopisov s vysokým výnosom alebo hraničných dlhopisov, ktoré sú menej citlivé na úrokové sadzby USA. Bank of America Corp. medzitým odporúča, aby investori zbierali dlhopisy rozvíjajúcich sa trhov v eurách a očakávajú, že výnosy v jednotnej mene zostanú stabilné, aj keď Fed predstaví plány na obmedzenie svojej kampane na nákup dlhopisov, pravdepodobne v septembri.

Tieto kroky sú vyvolané spomienkami na „postupné vyčíňanie“ z roku 2013, keď sa meny a dlhy rozvojových krajín rúcali zhruba šesť týždňov, keď dolár a americký dolár rástli v reakcii na náhly návrh Federálneho rezervného systému, že by to znížilo nákup dlhov. Piatkové údaje o pracovných miestach vykázali solídny rast, čo naznačuje, že oživenie USA je na dobrej ceste. Otázkou zostáva, kedy Fed bude považovať oživenie za dostatočne silné na to, aby začalo s odnímaním stimulov.

„Zúženie, ktoré zvyšuje úrokové sadzby v USA, začne priťahovať investorov z väčšiny ostatných tried aktív vrátane aktív na rozvíjajúcich sa trhoch do USA,“ uviedol Randy Kruszner, profesor ekonómie na University of Chicago Business School. Je bývalým členom rady guvernérov Federálneho rezervného systému. „Bude to doba letu k relatívnej kvalite. Môže to byť čas, keď sa ľudia presunú k relatívne bezpečnejším aktívam na relatívne rozvíjajúcich sa trhoch a vystúpia z relatívne rizikovejších aktív.“

Výpredaj sa samozrejme nemusí priblížiť rozsahu zaznamenanému v roku 2013, pretože rozvojové krajiny majú dnes lepšie podmienky, vrátane lepších zostatkov na bežných účtoch a pozitívnych skutočných výnosov. Zlepšenie predpovedí rastu podporí akcie a niektoré meny. Investori sú však naďalej znepokojení možným jastrabím prekvapením Fedu v nasledujúcich mesiacoch, ktoré by mohlo zvrátiť príliv kapitálu na rozvíjajúce sa trhy.

zužujúci sa rozhovor

„Priestor rozvíjajúceho sa trhu sa bude musieť orientovať okolo kontaktov Fedu, keď sa bude postupne znižovať,“ uviedla Eugenia Victorino, vedúca stratégie pre Áziu v spoločnosti Skandinaviska Enskilda Banken AB v Singapure. „Zahraničná lokalizácia je tiež dôležitá. Ak dôjde k nahromadeniu na zahraničných lokalitách, bude mať riziko obrátenia tokov dramatickejší efekt, ako keby bolo umiestnenie ľahké.“

Dlhopisové fondy rozvíjajúcich sa trhov pritiahli za štyri týždne do 28. mája prílev 3,4 miliárd dolárov, podľa výpočtov agentúry Bloomberg na základe údajov EPFR Global si akciové fondy vybrali 6,6 miliárd dolárov.

Juhokórejská banka KEB Hana Bank plánuje od pondelka sériu hovorov s pevným príjmom, po ktorých môže nasledovať ponuka dlhopisov udržateľnosti denominovaných v dolároch. Kamerun a Slovensko sa tento mesiac tiež snažia predať dlh.

Dlh v miestnej mene sa často považuje za najzraniteľnejší voči zvýšeniu výnosov v dolároch alebo v USA, pretože obidva z nich znížia úrokové výnosy. Štúdia agentúry Bloomberg News zistila, že zvýšenie výnosov o 25 bázických bodov za jeden mesiac by bolo zlomovým bodom v pohyboch vo vyššie výnosných menách, ako sú turecká líra, juhoafrický rand a mexické peso.

Emily Weiss, makro stratéga na State Street v Bostone, odporúča nakupovať akcie rozvojových krajín. Je to názor zdieľaný TS Lombard, ktorý ho považuje za bezpečnejší, pretože ho poháňajú viac doláre a americké akcie ako štátne pokladnice.

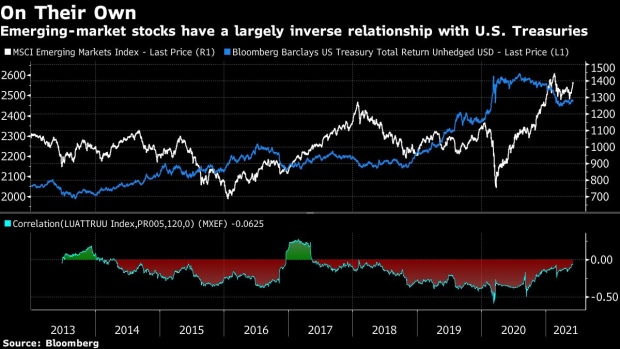

Počas zužujúceho sa záchvatu 2013 bola 120-denná korelácia medzi indexom akcií rozvíjajúcich sa trhov MSCI a referenčnou hodnotou agentúry Bloomberg Barclays Treasury menej ako 0,2. Na vrchole tohtoročného globálneho výpredaja dlhopisov ukazovateľ stavu akcií sotva vykázal koreláciu s výnosmi USA. To je porovnanie s koreláciami okolo 0,6 s indexom Bloomberg Dollar Spot a 0,7 s indexom S&P 500.

Ak je rast výnosov v USA mierny, vysoko výnosný dolárový dlh na rozvíjajúcich sa trhoch by mohol byť veľmi populárny. Nevyžiadaný dlh tento rok získal 1%, aby prekonal investičné cenné papiere s nižším výnosom, pretože sadzba 10-ročných štátnych dlhopisov vzrástla na približne 1,6% z 0,9%. Hraničné trhy ponúkajú ešte vyššiu bariéru zvyšovaniu cien, pričom dlhopisy z najmenej rozvinutých ekonomík sveta sa tento rok vrátili o 3,7%.

To tlačilo Fidelity International na domáce bankovky z Egypta, Ghany a Ugandy, ako aj na dlhopisy v cudzej mene z Argentíny, Ekvádoru a Zambie, uviedol Paul Greer, londýnsky finančný manažér spoločnosti, ktorá dohliada na zhruba 700 miliárd dolárov. Marcelo Assalin od Williama Blaira vidí, že výnosy USA do konca roka stúpnu asi o 2%, čo zvyšuje príťažlivosť nezdravého dlhu.

Pre ostatných však zistenie najlepšieho miesta na vyostrenie búriacej búrky znamená preskúmanie výkonnosti štátov počas pandémie. Za týmto účelom sa spoločnosť Eurizon SLJ Capital zameriava na krajiny, kde je najväčší dopyt po komoditách a kapitálových statkoch, uviedol Alan Wilson, manažér portfólia spoločnosti.

Očakáva, že medzi trhmi a Federálnym rezervným systémom dôjde k pretiahnutiu, pokiaľ ide o zvýšenie úrokových sadzieb, a pripravuje sa na vysoké výnosy, ktoré by mohli nasledovať držaním dlhov v cudzej mene pre Egypt, Ghanu a Omán.

„Prebiehajúce americké výnimky s vysokou pravdepodobnosťou povedú k ďalším trhovým testom akomodačného postoja Fedu,“ uviedol Wilson.

rýchlosť rozlíšenia

- Ruská centrálna banka pravdepodobne v piatok zvýši referenčnú úrokovú sadzbu, pričom stredná prognóza analytikov ukazuje na zvýšenie o 25 bázických bodov na 5,25%.

- Vysokí predstavitelia vo štvrtok uviedli, že menový orgán zváži zvýšenie základnej úrokovej sadzby o 25 alebo 50 bázických bodov alebo jej udržanie na nezmenenej úrovni.

- „Pondelková správa o inflácii môže byť kľúčová,“ uvádza sa v správe agentúry Bloomberg Economics. „Prekvapenie smerom nadol v počte titulov alebo známky silnejšieho základného cenového tlaku by zvýšili pravdepodobnosť nárastu o polovicu pipu.“

- Rubeľ zaznamenal v máji najlepší mesiac v tomto roku po miernejších amerických sankciách, ako sa očakávalo, čím posilnil očakávania postupného sprísňovania v nasledujúcich mesiacoch

- V utorok sa očakáva, že Čile ponechá úrokové sadzby na nezmenenej úrovni 0,5%, zatiaľ čo Peru oznámi svoje rozhodnutie o úrokových sadzbách vo štvrtok

- Čile tiež zverejní svoje čísla vývozu medi na pondelok v máji po troch priamych mesiacoch ziskov. Ceny medi tento rok prudko vzrástli, čo poskytlo krajine finančnú podporu

Latam riziká

- Investori budú pozorne sledovať výsledky peruánskych prezidentských volieb, ktoré stavajú ľavičiara Pedra Castilla proti Keiko Fujimori, dcére bývalého prezidenta Alberta Fujimoriho. Castillova popularita v anketách má turbulentné trhy

- V Mexiku čelí vládnuca strana Morena prezidenta Andresa Manuela Lopeza Obrada skúške agendy populistického vodcu v strednodobých voľbách. Lopez Obrador a jeho strana sa usilujú o udržanie supermajority v 500-miestnej poslaneckej snemovni v vôbec najväčších voľbách v krajine podľa počtu kandidátov.

- Mexické peso však posilňuje o 7,7% zo svojho nedávneho minima v marci, keď sa ekonomika zotavuje z najhlbšej recesie za takmer storočie.

- V piatok sa očakáva, že priemyselná výroba v Mexiku zaznamená 37% -ný nárast oproti predchádzajúcemu roku

- Obchodníci budú tiež sledovať údaje o inflácii v Čile, ktoré majú byť vydané v utorok, a v stredu v Brazílii a Mexiku

- Údaje poskytnú ďalšie dôkazy o trajektórii cenových tlakov v Latinskej Amerike, keď sa ekonomiky zotavujú a hodnota tovaru rastie

- Spotrebiteľské ceny v Mexiku pravdepodobne v apríli vzrástli o dvojnásobok cieľovej hodnoty 3% stanovenej centrálnou bankou, a hoci sa v máji spomalia, je pravdepodobné, že zostanú nad týmto cieľom.

Ostatné údaje

© 2021 Bloomberg LB

„Organizátor. Spisovateľ. Zlý kávičkár. Evanjelista všeobecného jedla. Celoživotný fanúšik piva. Podnikateľ.“