Les Nemethy a François Lesegretain skúmajú rizikové prémie v štyroch krajinách Vyšehradu (V4) počas obdobia Covid.

Rizikovú prémiu možno definovať ako rozdiel v úrokovej sadzbe splatnej z dlhopisov konkrétnej krajiny v porovnaní s krajinou s menším rizikom. Ako základ pre porovnanie sa zvyčajne používa sadzba 10-ročného dlhopisu. Po celé desaťročia sa riziková prirážka pre všetky meny na celom svete merala voči americkému doláru. Nedávno európske krajiny začali s úverovým ratingom AAA počítať rizikové prémie voči výnosu nemeckých dlhopisov, ktoré sú najmenej rizikovou európskou krajinou.

Všeobecne platí, že v čase krízy existuje cesta do bezpečia. Investori, ktorí sa obávajú najhoršieho, investujú viac v krajinách s nižším rizikom; Preto sa úroková prémia voči úrokovým sadzbám v rizikových rozvojových krajinách zvyšuje.

To znamená, že a) je potrebná vyššia úroková sadzba, aby veritelia mali záujem investovať v rozvojových krajinách a b) náklady na zvýšenie kapitálu v rozvojových krajinách. Ide o rovnaké „náklady na kapitál“, ktoré sú základom oceňovania spoločností.

Keďže takzvaná metóda oceňovania diskontovaných peňažných tokov diskontuje budúci príliv kapitálu na čistú súčasnú hodnotu, čím vyššie sú kapitálové náklady, tým sú spoločnosti hodnotnejšie. Napríklad v minulých finančných krízach hodnota spoločností na akciových trhoch rozvinutých krajín klesla, ale hodnota spoločností v rozvojových krajinách v priemere klesá oveľa viac. Podobný jav existuje, samozrejme, v súkromných spoločnostiach, ale je to menej zrejmé, pretože nie sú verejne kótované.

Dalo by sa očakávať, že rizikové prirážky sa v rozvojových krajinách a V4 počas krízy koronavírusu 2020 zvýšia. Pozrime sa na dôkazy.

Ako uvádza web countryeconomy.com, celkové trendy ukazujú, že poistné za riziko sa v Českej republike v porovnaní s Nemeckom zvýšilo, ale výrazne sa znížilo v Poľsku a mierne v Maďarsku (údaje o Slovensku neboli k dispozícii).

To je v silnom kontraste s krízou v rokoch 2008-2009, kde bola riziková prémia pre 10-ročné maďarské dlhopisy o 10% vyššia ako pre nemecké dlhopisy.

Je tiež zaujímavé poznamenať, že podľa globálnej analýzy PwC sa zdá, že v rozvojových krajinách je nárast rizikových prémií vyšší než v strednej Európe.

Kým v prvom štvrťroku 2020 sa rizikové prémie v Európe zvýšili v priemere len o 0,5%, v severnej Afrike a na Blízkom východe (MENA) sa zvýšili zhruba o 2,7%, uvádza PwC. Niektoré rozvíjajúce sa trhy budú mať pravdepodobne menšiu finančnú kapacitu na reakciu na šok (menšia schopnosť prekonať krízu, oneskorené očkovanie atď.); Preto sú zraniteľnejší voči rozsiahlej hospodárskej depresii.

Účinok centrálnej banky

Vysvetlenie správania sa rizikových prémií netreba hľadať ďaleko. Európska centrálna banka (ECB) mala vďaka kvantitatívnemu uvoľňovaniu obrovský vplyv na zmiernenie krízy COVID-19. Európska centrálna banka taktiež oznámila vytvorenie Fondu budúcej generácie Európskej únie (NGEU), čo sú obrovské výdavky vo výške 750 miliárd eur.

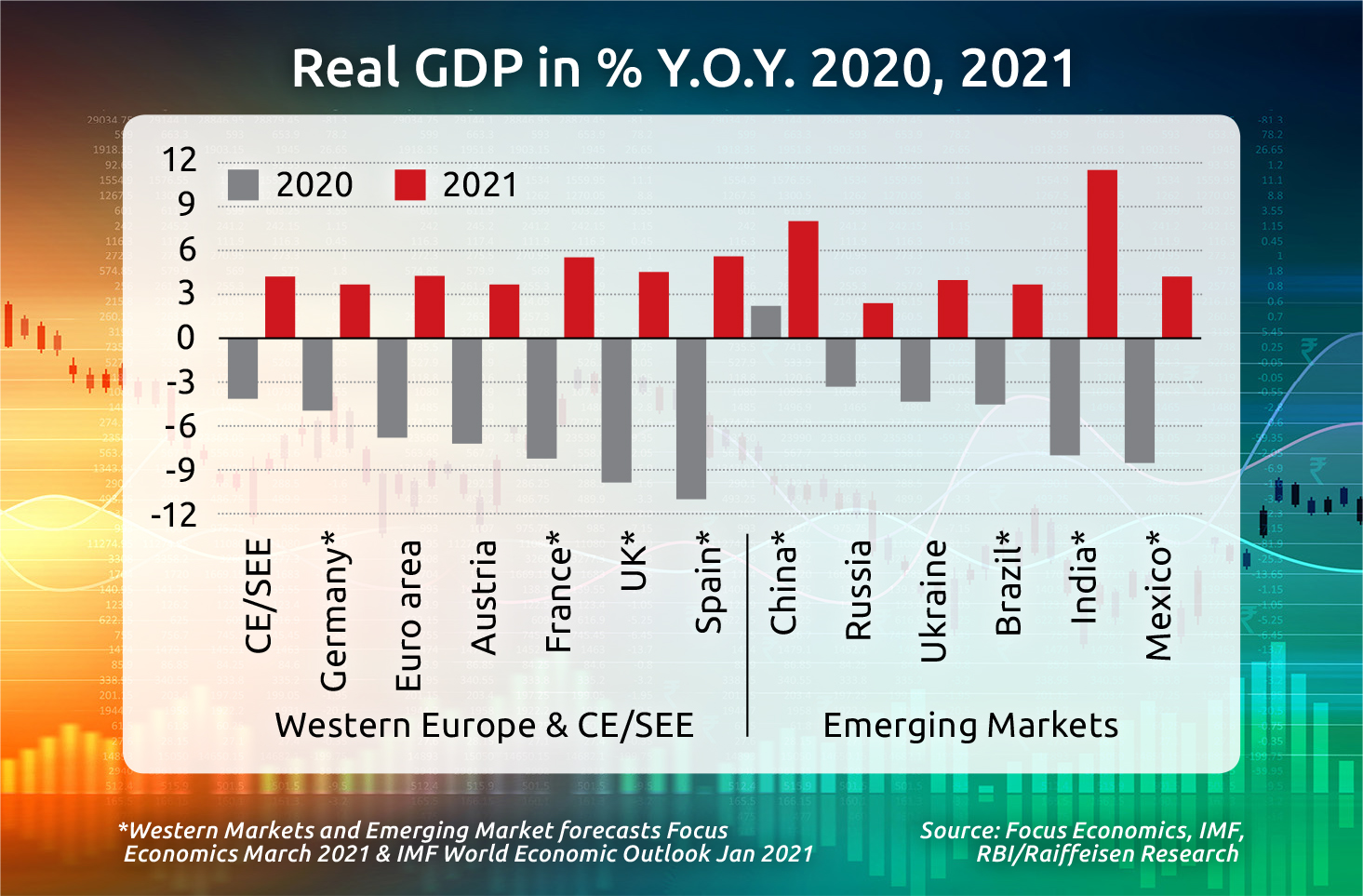

Napriek tomu, že NGEU je stále v raných fázach výmeny, očakávanie tohto stimulu malo vplyv aj na oživenie trhov. Ako je zrejmé z nižšie uvedeného grafu, očakáva sa, že európsky HDP sa v roku 2021 dobre odrazí.

Alokácia Fondu obnovy EÚ alebo nástroja NGEU naďalej veľmi podporuje členské krajiny EÚ zo strednej a južnej Európy. Do tejto skupiny krajín musí ísť asi 20% grantov a záruk v rámci NGEU, pričom jej podiel na HDP EÚ je tesne pod 10%. Je to dobrá správa, pretože tento región zjavne ťaží z prvkov prerozdeľovania v rámci NGEU.

Je potrebné mať na pamäti, že súbežne s NGEU došlo k poklesu grantov a záruk smerovaných Európskou úniou do regiónu CEE zo 100 na 80 miliárd EUR, čo stále predstavuje približne 6-7% regionálneho HDP na rok 2020. Čistý vplyv zostáva pre región veľmi pozitívny.

Na záver možno povedať, že COVID-19 nebol katastrofálny pre rizikovú prémiu krajín CEE a náklady na kapitál. Európska centrálna banka (podobne ako americká centrálna banka) bola viac stimulom ako počas finančnej krízy v roku 2008, čo malo priaznivý vplyv na oživenie hospodárskeho rastu a zníženie rizikových prémií.

Neexistuje však bezplatný obed: ako sa diskutovalo v predchádzajúcich článkoch, obrovská úroveň stimulov v rozvinutom svete vrátane Európy môže viesť k obdobiu inflácie alebo stagflácie. Centrálne banky preukázali určitý úspech pri znižovaní rizikových prémií v krátkodobom horizonte. Bude však stimul viesť k inflácii? Porota je stále mimo, ale je veľká šanca, že je to viac ako dočasné.

Nemethy nie je generálnym riaditeľom spoločnosti Euro-Phoenix Financial Advisers Ltd. (www.europhoenix.com), korporátna finančná spoločnosť v strednej Európe. Bývalý medzinárodný bankár je autorom Business Exit Planning (www.businessexitplanningbook.com) a bývalým prezidentom Americkej obchodnej komory v Maďarsku.

Tento článok bol prvýkrát publikovaný v tlačovom vydaní Budapest Business Journal 10. septembra 2021.

„Organizátor. Spisovateľ. Zlý kávičkár. Evanjelista všeobecného jedla. Celoživotný fanúšik piva. Podnikateľ.“